開公司戶口流程懶人包:網上申請、文件清單、注意事項全攻略

想在香港開公司戶口?本文整合了滙豐、恆生、中銀等主要銀行及Wise的商業戶口開戶流程,助你輕鬆比較各機構的申請步驟及要求,確保業務合規。

在香港開公司,卻卡在銀行開戶這步?申請公司戶口時,你是否也因繁瑣的審查、高昂的門檻或複雜的文件要求而感到頭痛?眾所周知,在香港開公司需開立公司戶口,但在申請過程中可能遇到各種困難,導致未能順利開戶。本文分析在香港開公司戶口的常見困難及提升成功率的方法,助中小企及初創順利開戶。

| 目錄 |

|---|

在香港開公司,你需要在銀行開立商業戶口。然而,一些初創企業或中小企卻會在過程中遇上困難,從而導致未能順利開戶。以下是開公司戶口的常見困難:

自2018年《打擊洗錢及恐怖分子資金籌集條例》加強執行以來,香港各銀行對開戶申請的審查標準大幅提高。金融機構須全面履行反洗錢(AML)及了解客戶(KYC)責任,詳細核實申請企業的背景、資金來源、最終實益擁有人(UBO)身份及實際業務模式1。

銀行會要求申請人提供公司註冊文件、業務合約、客戶資料、營運計劃書及資金流向證明,以確保交易活動真實及合法。對於缺乏營運歷史、交易紀錄或完整商業計劃的初創企業或中小企業,銀行往往將其歸類為較高風險客戶,需接受更嚴格的文件審查與補充核實程序。

這不僅延長了開戶審批時間,亦增加申請被拒的可能性,使許多新創公司在開展跨境業務或國際支付時面臨行政與合規上的雙重挑戰。

事實上,在傳統銀行開商業戶口,除了要支付開戶費外,亦設有最低存款要求,若未能維持,需額外支付月費,這對資金有限的初創企業或中小企來說,造成不小壓力。

以下是部分銀行最低存款要求及有關費用:

| 銀行 | 開戶費用 | 最低存款要求 | 服務月費(如存款低於銀行要求) |

|---|---|---|---|

| 滙豐銀行2 | 分行開戶:HK$1,600 網上開戶:HK$1,300 | 滙豐 Sprint :HK$50,000 「理財易」商務戶口:HK$100,000 | 滙豐 Sprint:HK$200(第13個月起): 「理財易」商務戶口:HK$200 |

| 恆生銀行3 | HK$1,000 | Virtual+ 商業戶口:HK$50,000 商業綜合戶口:HK$100,000 | Virtual+ 商業戶口:HK$200(開戶第13個月起) 商業綜合戶口:HK$200 |

| 渣打銀行4 | HK$1,200(本地公司) | 中小企業戶口/貿易「盈」商戶口:HK$200,000 | HK$300 |

| 中國銀行5 | 分行開戶:HK$1,200 網上開戶:免費 | 超卓商業理財賬戶:HK$1,000,000 晉躍商業理財賬戶:HK$200,000 商業理財賬戶:HK$50,000 | 超卓商業理財賬戶:HK$100 或 HK$200 晉躍商業理財賬戶:HK$150 商業理財賬戶:HK$120 |

銀行在審批企業帳戶時,通常會評估公司是否具實際經營基礎,例如租約、客戶合約、官方網站、品牌社交媒體頁面或以往銀行流水等佐證資料。若缺乏這些文件,銀行難以確認企業的真實運營狀況與資金來源,因而傾向拒批。

此外,涉及跨境貿易、虛擬資產、博彩、外匯交易等被視為高風險或監管敏感的行業,也更容易被納入審慎審查範圍。即使公司業務性質正當,若董事或主要持有人個人信貸紀錄不良、曾有不良賬戶紀錄或欠稅行為,也會直接影響整體審批結果。

傳統銀行開設公司戶口的審批過程往往冗長而繁瑣,審批期間,銀行會不斷要求申請人補交各類文件,如業務計劃書、供應商及客戶資料、交易證明等,以核實公司實際經營情況。

此外,多數銀行在審批階段會要求董事或主要股東進行親身或視像面談,以確保符合「了解你的客戶」(KYC)及反洗錢(AML)規定。對於海外董事或非香港居民而言,這一環節尤為困難,常因時差、身份驗證或行程安排問題而延誤進度。若未能親自到場或文件審核未達要求,申請往往被退件或直接拒批。

不同銀行對公司戶口的開戶要求各不相同,令申請人難以掌握審批標準。有些銀行偏重公司背景與營運規模,要求提供過往營業紀錄、審計報告或最低存款額;而另一些銀行則著重董事及最終實益擁有人(UBO)的身份和居住地,對海外公司或跨境股東設有額外審查程序。

此外,各銀行對文件格式、見證方式及業務證明的要求也不一致,例如部分需律師或會計師核證文件,部分則接受電子簽署或線上核實。這些差異使企業難以同時符合多家銀行的開戶條件,特別是初創或境外註冊公司,往往因缺乏本地營運記錄或無法提供香港客戶資料而被拒批。

面對上述開公司戶口時遇到的困難,你可以透過以下方式提升開戶成功率:

要提升公司開戶成功率,最關鍵的一步是提前準備完整且真實的文件。銀行在審查企業戶口申請時,主要評估公司業務的真實性與穩定性,因此提供具體、可信的文件能大幅增加審批通過機率。

申請人應確保備齊公司註冊證書(CI)、商業登記證(BR)、公司章程、董事及股東的身份證明和三個月內的居住地址證明。此外,提供詳細的業務計劃書、客戶或供應商合約、公司網站截圖及營運相關材料,能有效展示公司實際運作情況。若公司屬於跨境貿易或網上業務,建議附上交易記錄或平台後台截圖作佐證。

文件越齊全、內容越明確,愈能讓銀行相信企業運作真實性,從而提升審核通過的成功率。

確保董事及股東的信貸紀錄良好,是提升公司開戶成功率的重要因素之一。銀行在審批企業戶口時,除了審查公司本身的業務背景,也會同時評估主要負責人的個人信用狀況。若董事或股東曾有欠款、延遲還款或法律糾紛等不良紀錄,銀行往往會視為潛在風險,進而拒絕開戶申請。

因此,建議在提交申請前先主動檢查個人信貸報告,確保紀錄良好,必要時可提前處理未結清的信貸問題或修正錯誤資料。同時,維持穩定的財務往來及良好的銀行關係,也有助於建立信用形象。信譽良好的董事與股東,不僅能增加銀行對公司合規及實力的信心,亦能為日後的融資及業務拓展奠定良好基礎。

在企業開戶申請過程中,提供清晰的業務解釋及資金來源,能有效提升通過率。銀行非常重視公司資金的合法性與業務模式的透明度,因此申請人必須清楚說明公司的營運方向、主要產品或服務、市場定位、目標客群及收支來源。

例如,申請人可附上實際交易紀錄、客戶或供應商合約、付款憑證等,以展示業務運作的真實性,並具體列明資金來源,如股東注資、業務收入或投資收益,並確保金流可追溯且具合法文件支撐。若公司屬於新創階段,也可提交詳細的業務計劃書或財務預算以增加說服力。

現時不少企業顧問、會計師事務所或公司秘書服務公司,均可提供針對性方案,協助準備文件、填報資料及與銀行溝通。這些專業團隊熟悉各銀行的審批標準與偏好,可根據公司類型、業務模式及所在地,建議最合適的銀行及開戶策略,從而提高成功率。同時,他們亦能協助申請人整理商業文件、撰寫業務計劃書,甚至在面試階段提供模擬指導,避免因溝通不足或文件瑕疵導致被拒。

在申請公司戶口時,應避免同時向多家銀行提交申請,因為這容易引起銀行對申請人資金用途及背景的疑慮。

各銀行在審批過程中通常會交叉查核資料,若發現公司同時在多間銀行開戶,可能被認為資金來源不明或有洗錢風險,反而導致整體申請被拒。

最理想的做法,是先挑選 1 - 2間最符合公司實際業務需要的銀行,依其要求準備齊全文件,專注處理申請流程。若初次未獲批,再分析原因、補足文件後再行申請其他銀行。此做法不僅能維持公司良好的申請紀錄,亦能避免因過多重複申請而影響信用形象。

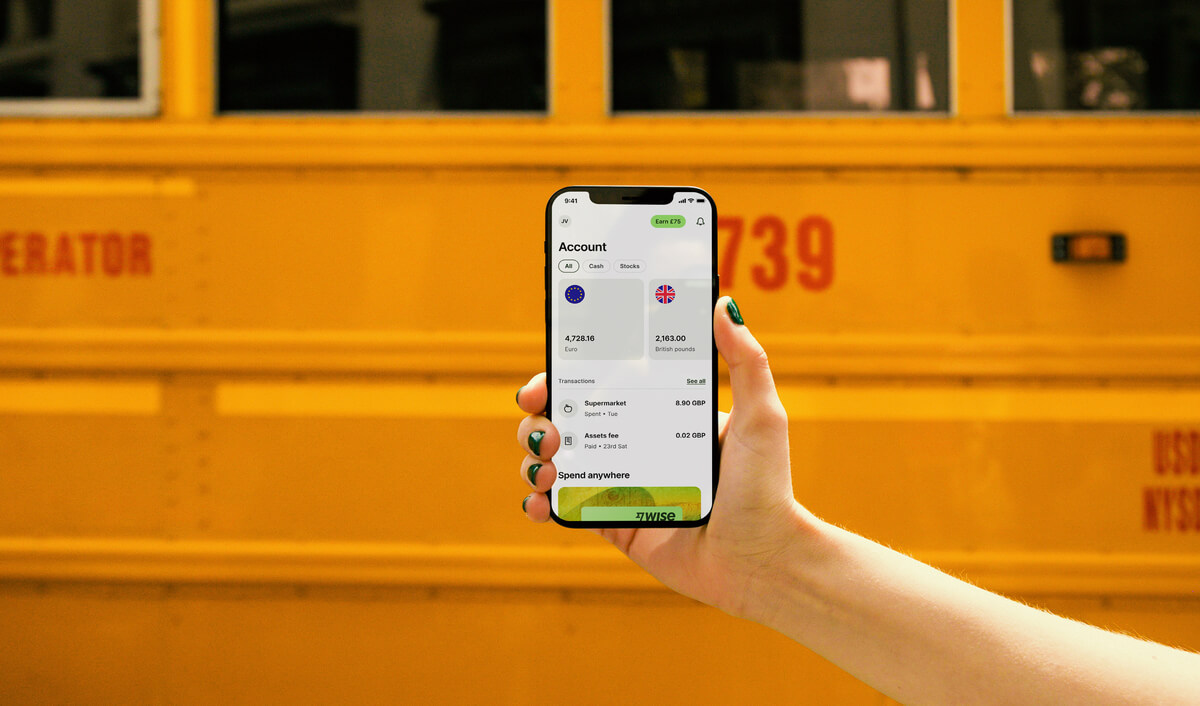

以上為大家講解了開公司戶口時所面對的常見困難及解決方案。其實除了選擇在銀行開戶外,你亦可以考慮選擇目前有62.5萬活躍商業用戶的Wise,用一個戶口管理和兌換外幣,隨時隨地匯款海外和接收轉賬,盡享以下功能:

Wise商業戶口開戶過程全程透過網上進行,毋須親身提交文件。立即註冊體驗行內首屈一指的跨境支付收款平台,提升業務運營效率和企業競爭力。

資料搜集日期:2026年1月15日

*請參閱使用條款及你所在地區的產品可用情況,或瀏覽Wise的費用與定價,以了解最新的定價和費用資料。

此出版物僅提供一般資料,並不構成法律、稅務或來自Wise Payments Limited或其子公司及其關聯公司的任何專業建議,並且不能取代財務顧問或任何其他專業人士提供的建議。

我們概不以任何明示或暗示的形式陳述、保證或擔保該出版物中的內容準確、完整或及時更新。

想在香港開公司戶口?本文整合了滙豐、恆生、中銀等主要銀行及Wise的商業戶口開戶流程,助你輕鬆比較各機構的申請步驟及要求,確保業務合規。

香港網店經營是否一定要開公司戶口?本文詳解所需文件、開戶流程、不依規例使用公司戶口收款的風險,助你合規經營生意。

如公司銀行帳戶突然被凍結,應該如何處理?本文為大家講解商業戶口被凍結的常見原因,並列出解決方法、法律途徑及預防策略,助企業避免資金斷流危機。

個人銀行戶口為何不能用作商業用途嗎?本文將講解有關風險、法律後果,並教你如何舉報可疑行為,讓大家可以避免誤墜法網之餘,亦可確保以合規形式營運生意。

想知香港開公司戶口有什麼好處?本文為大家詳細講解為何要為公司開商業戶口,並分析其5大好處,助你了解其作用及如何助你營商。

在香港註冊公司後,你必須開立公司戶口以作營運。根據香港金融管理局(HKMA)指引,銀行需進行嚴格的盡職審查(KYC),以確保合規。因此,準備齊全的文件至關重要。以下將根據不同公司類型,為你列出各大銀行及Wise的所需文件清單。