YouTube pénzkeresés: Lehetőségek, tudnivalók, adózás

Hogyan működik a YouTube pénzkeresés? Ismerd meg a hivatalos programokat, a kifizetési módokat és az adózás szabályait. Tippek a sikeres bevételszerzéshez.

A határokon átnyúló kereskedés ma már teljesen mindennapossá vált. Ha vállalkozóként külföldi ügyfeleid vannak, vagy tervezed, hogy kilépsz a nemzetközi piacra, akkor neked is fontos lehet, hogy tisztában legyél a nemzetközi fizetési módokkal és azok működésével.

Ezek azonban sokszor bonyolultabbak, mint a belföldi tranzakciók. Különböző árfolyamok, banki rendszerek befolyásolják a költségeket és az átutalási időt. Ebből a cikkből megtudhatod, hogy melyek a lehetséges módszerek, hogyan működnek, milyen díjakkal és tranzakciós idővel kell számolnod.

| Bemutatjuk még a Wise Business-számlát: |

|---|

A nemzetközi fizetések világában gyakran találkozhatsz a a „payment gateway” és a „payment processor” kifejezésekkel.

A payment gateway, vagyis a fizetési átjáró olyan technológiai kapu, amely biztonságosan begyűjti, titkosítja és továbbítja a vásárló fizetési adatait az elfogadó bankhoz. Az ilyen rendszerek felelnek azért, hogy például a bankkártyaadataid ne kerüljenek illetéktelen kezekbe, mégis eljussanak a fogadó félhez.

Ezzel szemben a payment processor, vagyis a fizetési feldolgozó végzi magát a pénzügyi mozgást. Ellenőrzi, hogy a tranzakció mögött áll-e tényleges fedezet, majd elindítja az utalási folyamatot a vásárló számlájáról az eladónak.

Amikor nemzetközi fizetési módot választasz, számos szempontot érdemes megvizsgálnod.

Nemzetközi fizetésnél a felhasználói élmény egy fontos szempont. Egyetlen vásárló sem akar hosszú, bonyolult űrlapokat kitölteni, és sokáig várni a fizetés visszaigazolására.

Egy jó nemzetközi fizetési megoldás:

Fontos, hogy a választott nemzetközi fizetési megoldás zökkenőmentesen működjön együtt a már meglévő rendszereiddel. Ilyenek például a webshop motorok, a számlázó és könyvelési rendszerek, és a mobilalkalmazások.

A nemzetközi fizetések jelentős adat- és pénzügyi kockázatot hordozhatnak. Éppen ezért fontos, hogy olyat válassz, ami:

| 💡 Információ |

|---|

| A 3D Secure egy extra biztonsági lépcső az online bankkártyás fizetéseknél. Ez igazolja, hogy valóban a kártyatulajdonos vásárol. Jellemzően SMS-kóddal, banki alkalmazás jóváhagyással vagy biometrikus azonosítással történik. |

Nemzetközi fizetések esetén a hagyományos banki szolgáltatóknál több költséggel is kell számolnod:

Ezek nem minden szolgáltatónál transzparensek, és jelentős eltérések lehetnek. Ezért érdemes utánajárnod a lehetőségeidnek és részletesen összehasonlítanod a fizetési módokat. Különösen akkor, ha gyakori vagy nagy értékű nemzetközi tranzakciókat végzel.

A nemzetközi fizetési módoknál érdemes lehet összehasonlítanod azt is, hogy milyen kiegészítő funkciókat kínálnak. Ilyenek lehetnek például:

Ha a vállalkozói bankszámla összehasonlítás is érdekel, részletesen olvashatsz róla útmutatónkban.

| A Wise Business-számlával helyi számlaadatod lehet 9 pénznemben, többek között HUF, EUR, USD és GBP. Így nemzetközi utalásokat indíthatsz és fogadhatsz pénzváltás nélkül. Mindez egy helyen. Havidíj nélkül. |

|---|

Hozd létre Wise Business-fiókod

Ha küldtél már külföldre pénzt, akkor talán már hallottál a SEPA és a SWIFT utalásokról.

A SEPA a Single Euro Payments Area rövidítése. A célja az, hogy az euró-átutalások ugyanolyan feltételekkel történjenek, függetlenül attól, hogy belföldi vagy határokon átnyúló tranzakcióról van szó.

A SEPA átutalásról létezik egy külön rendelet. Ebben leírják, hogy ha más országba utalsz eurót, akkor a költségeknek ugyanakkoráknak kell lenniük, mintha belföldre utalnál.

| ⚠️ Fontos |

|---|

| A rendelet nem határoz meg konkrét euró-összegre vonatkozó díjat, csak az elvet, hogy díjszabásban ne legyen diszkrimináció a belföldi és határokon átnyúló szabványos euró-átutalások között. Bár gyakran ingyenes vagy minimális költségű a nemzetközi átutalás, a bankok számíthatnak fel plusz költségeket. |

A SEPA szabályzata nem jelöl ki minden bankra egységes, fix teljesítési időt, hanem egy végrehajtási időciklust határoz meg. A tranzakció a banki elfogadás időpontjában indul el. A pénz jóváírásának legkésőbb a következő banki munkanap végéig meg kell történnie.

A SEPA utalás díjai megegyeznek a belföldi utaláséval, így könnyebben előre tudsz számolni a költségekkel. A tranzakció viszonylag gyorsan, 1 munkanapon belül is létrejöhet, és törvények szabályozzák a biztonságát.

A SEPA átutalás csak euróban működik. Ha más pénznemben szeretnél utalni, akkor ezt nem tudod használni, ráadásul csak a résztvevő országokban lehetséges ez a fizetési mód.

A SWIFT egy globális pénzügyi üzenetküldő hálózat, magyarul Nemzetközi Bankközi Pénzügyi Telekommunikációs Társaságot jelent. Ez teszi lehetővé a pénzintézetek számára, hogy biztonságosan információt és elektronikus üzeneteket cseréljenek pénzügyi tranzakciókról.

A SWIFT-utalás olyan tranzakció, amely közvetítő bankon keresztül történik, és lehetővé teszi elektronikus pénzküldést vagy fogadást nemzetközi szinten. A SWIFT-hálózat nem mozgat pénzt, és nem banki rendszer. Ehelyett fizetési utasításokat küld a bankok között, mégpedig a SWIFT-kódok segítségével.

| 💡 Információ |

|---|

| A SWIFT, más néven BIC kód, 8–11 karakterből álló azonosító, amely megmutatja az országot, a települést, a bankot és szükség esetén annak fiókját. A SWIFT-kód a bankok külföldi átutalások feldolgozására való. A világ bármely pontján használhatod. A saját bankod SWIFT-kódja megtalálható a bankszámlakivonatodon, illetve könnyen ellenőrizhető online SWIFT kalkulátorral is. |

A SWIFT nem ad meg konkrét utalási költséget. Az ügyfelek felé a bankok határozzák meg a SWIFT utalás díját. Jellemzően a küldő, a fogadó és a közvetítő bank díjait is neked kell fizetned. Ha más pénznemben utalsz, akkor az árfolyamváltás költsége is téged terhel.

A SWIFT-utalások általában 1–4 munkanapot vesznek igénybe. Az időtartam függ a célországtól, az időzónáktól és az egyes bankok eltérő feldolgozási eljárásaitól.

Rengeteg országban használják a rendszert, így gyakorlatilag a világon bármelyik banknak tudsz pénzt küldeni. Biztonságos módszer, és különböző országok, pénznemek között is működik.

Hosszabb időt, akár 1-4 munkanapot is igénybe vehet, ha így utalsz. Magasabb, előre nem látható költségekkel kell számolnod a bankok díjai, és az árfolyamváltás miatt.

Manapság vállalkozóként már számtalan nemzetközi fizetési mód közül választhatsz akár online akár fizikai üzletet üzemeltetsz. Ezek a megoldások különböző költségekkel járhatnak. Egy azonban közös bennük: ha helyi számlára, azonos pénznemben tudod fogadni a fizetéseket, akkor jelentős összeget spórolhatsz a tranzakciós és a devizaváltási költségeken is.

Wise nem bank, hanem egy pénzforgalmi intézmény, de bizonyos szolgáltatásai hasonlóak a hagyományos bankok által nyújtottakkal.

Egyszerű számlanyitás

Wise Business-számlát nyithatsz egy gyors és egyszerű online regisztrációval. Nincs többé bankba járás, kezeld vállalati pénzügyedet a felhasználóbarát weboldal vagy mobil app segítségével.

Valós árfolyam pénzváltáskor

A Wise-zal, piaci középárfolyamon válthatod át a pénzed előre kiszámolható átváltási díjakkal a tetszőleges devizában. Fizesd ki külföldi személyzetedet vagy beszállítóidat rejtett díjak és az árfolyamba rejtett felárak nélkül.

Helyi számlaadat 9 pénznemben

Helyi számlaadatod lehet többek között forintban, euróban, amerikai dollárban és angol fontban, egy helyen, amivel nemzetközi utalásokat fogadhatsz átváltás nélkül.

Billingo és Számlázz.hu integráció

Wise Business-számládat ingyenesen összekapcsolhatod a Billingo vagy Számlázz.hu online számlázóplatformokkal. Így a platformokon keresztül fogadott számlák összegét közvetlenül Wise Business-számládra fogadhatod, vagy éppen számlákat tudsz fizetni közvetlenül a Wise egyenlegeidről, mindezt több pénznemben.

Többfelhasználós hozzáférés

Megkönnyítheted a csapatod és könyvelőid dolgát a Wise Business-számla többfelhasználós hozzáférés funkciójával. Segítségével csapatod tagjait különböző szerepkörökkel adhatod a Wise Business-fiókodhoz.

Csoportos utalások

Akár 1000 csoportos kifizetést is indíthatsz egyszerre ügyfeleidnek, alvállalkozóidnak, alkalmazottaidnak, befektetőidnek vagy beszállítóidnak. Belföldre és külföldre egyaránt.

Wise-kártyák csapatodnak

Igényelhetsz okos-pénzváltó technológiával rendelkező Wise betéti kártyákat csapatodnak.

Nincsenek havidíjak

A Wise-nál egy egyszeri 21 500 forint számlanyitási díjat kell fizetned, illetve kártyaként egyszeri 1400 forintért igényelhetsz akár 50 betéti kártyát az alkalmazottjaidnak.

Időzített utalások

Beidőzithetsz utalásokat, hogy ne feledkezz meg az ismétlődő utalásaidról.

Közvetlen beszedések

Zökkenőmentessé teheted az előfizetéseid kifizetését közvetlen beszedési megbízásokkal.

Fizetési kérelmek

Könnyedén létrehozhatsz fizetési kérelmeket közvetlenül a Wise-számládról és elküldheted ügyfeleidnek.

Perselyek

El tudsz különíteni pénzt a mindennapi egyenlegedtől különböző projektekre. Így véletlenül sem költhetsz belőle bankkártyával, nem tudsz belőle utalalni vagy csoportos kifizetéseket indítani.

Hozd létre Wise Business-fiókod

| 📑 Kapcsolódó cikkek |

|---|

A bankkártyás fizetés megvalósulhat betéti kártyával vagy hitelkártyával. Korábbi cikkeinkből megtudhatsz többet arról, hogy milyen lehetőségeid vannak a bankkártyás fizetés fogadása és a hitelkártyás fizetés fogadása esetén.

Nemzetközi kártyahasználat során a hitelkártyáknál és a betéti kártyáknál is több lehetséges költséggel kell számolnod. Ezek lehetnek:

A nemzetközi kártyás fizetések előnye lehet, hogy gyors, kényelmes, online is működik és biztonságosabb, mint a készpénzhasználat. Világszerte elfogadják őket, könnyen követhető a költés, és hitelkártya esetén gyakran extra vásárlóvédelem is jár.

Visa vagy Mastercard? Összegyűjtöttük a legfontosabb tudnivalókat.

Hátrányt jelenthetnek a tranzakciós és árfolyamdíjak, a készpénzfelvétel magas költségei, és a lehetséges biztonsági kockázatok. Hitelkártyáknál további negatívum, hogy készpénzfelvételnél azonnali kamatok is felmerülhetnek.

Ha eladóként vagy szolgáltatóként fogadsz kártyás fizetéseket, akkor az alábbi szolgáltatókkal minden bizonnyal találkozni fogsz.

Arról, hogy mi az a Stripe, korábbi cikkünkből tudhatsz meg többet. Weboldalak, webshopok és mobilalkalmazások használják bankkártyás és digitális fizetések fogadására. Támogat hitel- és betéti kártyás fizetést és több mint 135 pénznemet.

A Stripe tranzakciós díja 1,5%-3,25% között mozog attól függően, hogy milyen országba utalsz. Ehhez még hozzátevődik egy fix 85 forintos díj, és még 2%, ha pénzváltás is történik.⁷

Apple Pay, Google Pay, banki átutalások, SEPA Direct Debit fizetés is lehetséges vele.

A Stripe nemcsak egyszeri tranzakciókat kezelhetsz, hanem előfizetéseket, automatikus számlázást és számlakiállítást is.

Az Adyen egy holland székhelyű globális fizetési platform és szolgáltató. Online, mobil-appon és fizikai boltokban terminálokkal is lehetséges vele a bankkártyás fizetés fogadása. Alkalmas egyszeri vásárlásokra, előfizetésekre egyaránt.

Az Ayden tranzakciós díjai nagyon változóak. Az alapdíj 0,13 dollár. Ezen felül az összeg kártyatípusonként, országonként és digitális pénztárcánként változik.⁹ Az Ayden fizetés rendszerét mindenképp érdemes lehet átnézned, mielőtt belevágsz a használatába.

A PayU egy globális fizetési szolgáltató és fintech-cég, amelyet online kereskedők és webáruházak használnak fizetések elfogadására. Az üzletek részére a PayU biztosít teljes fizetési átjárót, ami a fizetés kezdeményezésétől a pénz átutalásáig mindent kezel: kártyaadatok titkosítása, tranzakció feldolgozás, elszámolás. A

PayU esetében nincs fix tranzakciós díj. Ezt minden üzletnek, cégnek személyre szabottan állapítják meg. Hasznos lehet, ha megismered a PayU fizetés részleteit.

A Barion egy magyar fizetési szolgáltató, de nemzetközi fizetési módként is használható, mivel több pénznemet tud kezelni. Vásárlóid vagy ügyfeleid bank- és hitelkártyával, illetve egy előre feltöltött ,,Barion Wallet” egyenleggel is fizethetnek rajta.

A Barionnál magánszemélyként nincs díja a pénzküldésnek és a pénzfogadásnak. Kereskedőként viszont van. A bevételedtől és a Barion csomagodtól függően ez 0.65-1,39%-ot jelent.¹² A Barion fizetés részleteiről többet is megtudhatsz, ha érdekel.

A mobiltárcás fizetések egyre gyakoribbak a nemzetközi fizetési módok között is.

Az Apple Pay az Apple saját mobilfizetési rendszere, amely lehetővé teszi, hogy a vásárók iPhone-nal, Apple Watch-csal vagy más Apple eszközzel fizessenek a boltokban, alkalmazásokban és webshopokban.¹³

A Google Pay a Google mobilfizetési és digitális pénztárca platformja, amely Android eszközökről használható érintéses fizetéshez, alkalmazásokon belüli és online vásárlásokhoz.¹⁴

A PayPal egy globális online fizetési szolgáltató, amely digitális tárcaként is működik. A vásárlók kártya- és bankszámla adataik közvetlen megadása nélkül tudnak fizetni PayPallal a webshopokban és más online platformokon.

Online fizetés fogadása többféle módon is lehetséges vele. Kereskedőként érdemes többet megtudnod a PayPal üzleti számla használatáról és feltételeiről.

A mobiltárcás fizetés használata a vásárlóidnak nem kerül pénzbe, ezért népszerű megoldás lehet. Vállalkozásként a PayPal díjakat számít fel neked a fogadott tranzakciók után. Ez százalékos és fix költségből áll össze. Az Apple Pay és a Google Pay használata kereskedőként ingyenes azonban a fizetési átjáró vagy a bankod a pénz fogadásáért számolhat fel díjat.

A mobiltárcás fizetések gyorsak, kényelmesek és biztonságos fizetési módnak számítanak. Mindhárom szolgáltatást felajánlhatod az ügyfeleidnek a webshopos fizetésekre, alkalmazásokban és bolti terminálokon is.

Az Apple Pay csak Apple eszközökön működik, a Google Pay Androidon, a PayPal pedig bolti fizetésre korlátozottabb. A PayPalnál gyakoribb a devizaváltási felár, így külföldi pénznemű vásárlások fogadásánál ez extra költséget jelenthet neked. Az Apple Pay és Google Pay esetében a bankok határozzák meg a költségeket. Ezekkel azonban nem tudsz előre, átláthatóan számolni.

A nemzetközi fizetési módok manapság már és kényelmes és biztonságos lehetőségeket kínálnak a pénzügyeid kezelésére. Ha előre kalkulálható díjakat, kedvező átváltási feltételeket szeretnél, akkor érdemes lehet kipróbálnod a Wise Business-t.

Források:

Források ellenőrzésének ideje: 2025. 12. 09.

*A legfrissebb ár- és díjszabási információkért tekintsd meg a felhasználási feltételeket és a régióra vonatkozó információkat, vagy látogass el a Wise díjszabása oldalra.

Ez a kiadvány általános tájékoztatás céljából készült, és nem minősül a Wise Payments Limited vagy leányvállalatai és kapcsolt vállalkozásai által nyújtott jogi, adóügyi vagy egyéb szakmai tanácsadásnak, és nem helyettesíti a pénzügyi tanácsadótól vagy más szakembertől való tanácsadást.

Nem vállalunk sem kifejezett, sem hallgatólagos kijelentést, szavatosságot vagy garanciát arra vonatkozóan, hogy a kiadvány tartalma pontos, teljes vagy naprakész.

Hogyan működik a YouTube pénzkeresés? Ismerd meg a hivatalos programokat, a kifizetési módokat és az adózás szabályait. Tippek a sikeres bevételszerzéshez.

Mi az a Patreon, és hogyan használhatod bevételszerzésre? Előfizetések, adományok, számlázás működése. Patreon adózás tudnivalói, díjai, határidők.

Hogyan működik a TikTok pénzkeresés? Ismerd meg a hivatalos programokat, a kifizetési módokat és az adózás szabályait. Tippek a sikeres bevételszerzéshez.

Tudnivalók, hasznos adózási információk a Pinterest pénzkeresés lehetőségeiről. Első lépések, affiliate marketing, Pinterest blogolás és egyéb stratégiák.

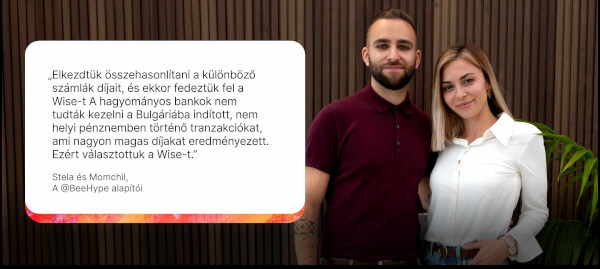

A tömeggyártott mézzel teli világban a BeeHype, a Stela és Momchil által alapított brit mézüzlet küldetése, hogy újraértelmezze az édes aranyszínű nektárról...

Mi az a román közösségi adószám, és mikor van rá szükséged? Hogyan tudod ellenőrizni egy román közösségi adószám helyességét, és hogyan zajlik az igénylés?