Bankrekening openen in Zuid-Afrika: De Complete Gids voor Expats en Non-Residents

Een bankrekening openen in Zuid-Afrika als Nederlander? Dit moet je weten over de regels van de SARB. Ontdek de slimme overstap met Wise.

Als je ook graag met een gerust hart erfenis uit het buitenland wilt kunnen ontvangen, lees dan gauw verder. Lees gauw verder over het voorkomen van een fiscale val en over hoe je je erfenis het beste kunt ontvangen.

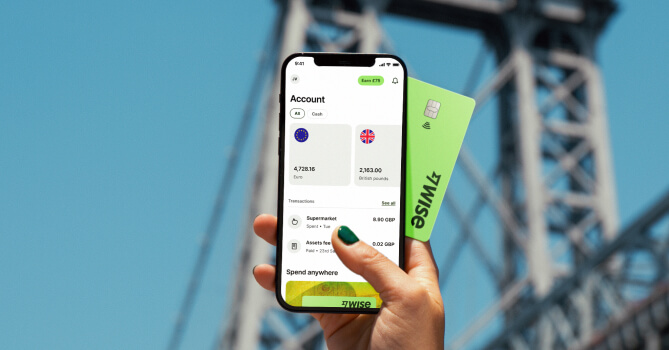

Ontdek het Wise Multi-valuta account💡

De belangrijkste regel is dat Nederland primair kijkt naar de fiscale woonplaats van de overledene. Als de overledene in Nederland woonde, zijn de Nederlandse belastingregels van toepassing.

Als het gaat om de hoogte van de erfbelasting, is de relatie met de overledene bepalend in deze context: als de waarde van de erfenis maximaal €154.197 bedraagt, dan geldt 10% erfbelasting voor partner en kinderen, 18% voor kleinkinderen en verdere afstammelingen en 30% voor overige erfgenamen. Boven een bedrag van €154.197, geldt respectievelijk 20%, 36% en 40% erfbelasting in 20251.

Wat betreft geëmigreerde Nederlanders, is de 10-jaarstermijn omtrent de erflater relevant in deze context. Een Nederlander die binnen 10 jaar na emigratie overlijdt, wordt voor erfbelastingdoeleinden nog steeds als ingezetene beschouwd: dit wordt gezien als de '10-jaarstermijn'.

Belangrijk om te weten: als het gaat om een erfenis uit het buitenland ontvangen, dan kan het land van de overledene ook belasting heffen (bijvoorbeeld op de daar gelegen bezittingen, zoals onroerend goed).

Gelukkig heeft Nederland wel met veel landen belastingverdragen afgesloten om dubbele belasting te voorkomen. Erfbelasting is een vorm van directe belasting, vandaar dat dubbele belasting omtrent erfenis ook wordt voorkomen. Voor het gemak kun je via deze officiële link van de Belastingdienst zien met welke landen Nederland belastingverdragen (op het gebied van directe belastingen) heeft afgesloten. Let wel: het verdragenoverzicht is dynamisch. Nederland heeft sinds 2025 belastingverdragen met 98 landen.

Mocht er geen belastingverdrag zijn afgesloten tussen Nederland en het desbetreffende land, dan geldt het besluit voorkoming van dubbele belasting. Als je in Nederland woont en je ontvangt erfenis uit het buitenland, dan is het belangrijk om dit ook in de belastingaangifte aan te geven. In het buitenland betaalde erfbelasting kan vaak worden afgetrokken van de verschuldigde Nederlandse erfbelasting, mits een correcte aangifte bij de Nederlandse Belastingdienst is gedaan.

Het recht in Nederland op een vermindering van de verschuldigde belasting heet ook wel aftrek voorkoming van dubbele belasting. Welke exacte regels van toepassing zijn, hangt onder andere ook af van het desbetreffende land. Erfbelasting omtrent het buitenland of Nederland hangt dus af van of er een belastingverdrag bestaat en anders is het besluit voorkoming van dubbele belasting van toepassing.

Belangrijk om rekening mee te houden is dat in het buitenland vaak een lokaal document (meestal een Verklaring van Erfrecht of een equivalent daarvan) vereist is om het recht op de bezittingen aan te tonen. Erfenis uit het buitenland ontvangen kan immers niet zonder papierwerk.

Een verklaring van erfrecht is onmisbaar, omdat je dan als erfgenaam je recht op nalatenschap kunt bewijzen: het gaat namelijk om een akte waarin de notaris onder andere verklaart of de overledene een testament heeft en wie de erfgenamen zijn. Dit document is dus belangrijk om jouw recht als erfgenaam op bezittingen te kunnen laten zien. Het is daardoor cruciaal om lokale notarissen en/of advocaten in te schakelen om wegwijs te raken in het buitenlandse rechtssysteem.

Vaak zit geld vast op buitenlandse bankrekeningen, die dienen te worden gesloten of overgeboekt. Het is cruciaal om precies op dat moment het geld om te wisselen en over te maken naar de Nederlandse (euro) bankrekening van de ontvanger. Een erfenis in vreemde valuta omzetten dient soepel en zo voordelig mogelijk te verlopen, aangezien het vaak gaat om grote bedragen.

Het is belangrijk om als nabestaande in alle eer je erfenis te ontvangen - met alle herinneringen eromheen. De valutakosten kunnen echter de eer aantasten van de overledene, aangezien er veel van de erfenis daardoor verloren kan gaan.

Een groot pijnpunt is dat traditionele banken doorgaans hoge transactiekosten rekenen en een aanzienlijke, niet-transparante opslag (spread) hanteren op de wisselkoers bij het omzetten van grote bedragen aan vreemde valuta (waaronder USD of GBP - afhankelijk van waar uit het buitenland de erfenis vandaan komt) naar EUR. Zelfs een klein procentueel verschil kan bij een grote erfenis potentieel duizenden euro's aan verloren erfenis betekenen.

Een tip om de erfenis zo eervol mogelijk te ontvangen vanuit het buitenland: met Wise aan je zijde kun je grote bedragen overmaken aan vreemde valuta (je erfenis) zonder grote verliezen te lijden zoals bij traditionele banken.

Het belangrijkste voordeel is dat Wise de reële wisselkoers gebruikt: namelijk de middenkoers die ook transparant op Google te vinden is - waardoor je het op ieder moment kunt controleren. Wise rekent relatief lage, vooraf vastgestelde en transparante kosten (je wordt dus nooit in de kou gelaten door plotsklaps te worden overrompeld met onverwacht hoge kosten achteraf).

Het bedrag in euro's dat de erfgenaam uiteindelijk ontvangt, is een veel hoger bedrag dan bij traditionele aanbieders - aangezien Wise onder andere niet gebruikmaakt van een nare wisselkoersopslag van enkele procenten die je erfenis flink kunnen verlagen. Bij Wise kun je met een gerust hart grote bedragen overmaken omdat je transparantie, relatief lage kosten en betrouwbaarheid kunt verwachten. Wise zal nooit achter je rug om je met kosten opzadelen die vooraf niet zichtbaar zijn: de (relatief lage) kosten zijn te allen tijde zichtbaar voordat je overmaakt.

Als ontvanger van de erfenis is het belangrijk om de executeur/notaris in het buitenland te instrueren Wise te gebruiken voor de uiteindelijke overschrijving naar je Nederlandse eurorekening, zodat je de erfenis op een zo eervol mogelijke manier kunt ontvangen.

Als erfgenaam maakt het ontvangen bedrag (minus eventuele schulden of belastingbetalingen) deel uit van je vermogen en dit kan in het volgende belastingjaar onderworpen zijn aan inkomstenbelasting (vermogensbelasting) indien het de vrijstellingsgrenzen overschrijdt.

In de aangifte is aangeven bij het juiste onderdeel belangrijk: als bijvoorbeeld het saldo op de bankrekening behoort tot de erfenis, dient dit deel van de bankrekening te worden aangegeven onder bank- en spaarrekeningen. Als er nog erfbelasting dient te worden betaald, dan kan deze in de aangifte inkomstenbelasting als schuld worden aangegeven. Wat betreft het heffingsvrij vermogen, het deel van je vermogen waar geen belasting over hoeft te worden betaald, is dit in 2025 €57.684 zonder fiscale partner en €115.368 als je het hele jaar een fiscale partner had.

Het is belangrijk om niet alleen de eventuele inkomstenbelasting (vermogensbelasting) in acht te nemen, maar het is ook van belang om de Nederlandse aangifte erfbelasting tijdig in te dienen. Bij het tijdig indienen van de Nederlandse aangifte erfbelasting, is het mogelijk om aftrek te kunnen claimen voor betaalde buitenlandse belastingen en dubbele belasting omtrent erfenis te voorkomen. Ook zorgt een tijdige aangifte ervoor dat nare boetes worden voorkomen. Vandaar dat tijdigheid omtrent belastingen, maar ook het kiezen van een betrouwbare aanbieder als Wise, je rust aan je hoofd kunnen bieden om je erfenis op de meest ideale manier te ontvangen en te koesteren.

Gebruikte bronnen:

*Raadpleeg de gebruiksvoorwaarden en productbeschikbaarheid voor je regio of ga naar Wise-tarieven en prjizen voor de meest actuele informatie over onze prijzen en tarieven.

Deze publicatie wordt verstrekt als algemene informatie en is geen juridisch, fiscaal of ander professioneel advies van Wise Payments Limited, haar dochterbedrijven of gelieerde ondernemingen en is niet bedoeld als vervanging voor advies van een financieel adviseur of andere professional.

We geven geen expliciete of impliciete garantie of waarborg dat de inhoud van de publicatie juist, volledig of actueel is.

Een bankrekening openen in Zuid-Afrika als Nederlander? Dit moet je weten over de regels van de SARB. Ontdek de slimme overstap met Wise.

Stuur geld naar Zuid-Afrika zonder hoge kosten. Ontdek de verborgen wisselkoersen van banken en hoe je met Wise de beste EUR/ZAR koers krijgt.

Ontvang jij geld uit India? Ontdek de verborgen bankkosten en slechte wisselkoersen. Met Wise ontvang je meer euro’s en houd je de controle over de conversie.

Ontvang je geld uit Marokko? Ontdek hoe je met Wise de beste wisselkoers en lage, transparante kosten krijgt.

Hoge kosten en wisselkoersen maken geld ontvangen uit Turkije duur. Wise is de slimste, voordelige en transparante keuze voor jouw overboeking.

Lees alles over geld opnemen met Revolut in Nederland en in het buitenland, inclusief de kosten en limieten.