Compte fournisseur débiteur : causes, solutions et comment l'éviter

En consultant votre balance comptable ou un export de votre logiciel, vous remarquez une ligne qui vous interpelle : un "compte fournisseur débiteur". Un...

Vous cherchez la "meilleure carte de crédit pour PME" ? Cette recherche est souvent motivée par un besoin crucial en pleine croissance : équiper ses équipes, maîtriser les dépenses et optimiser la trésorerie. Mais en 2025, le marché des cartes professionnelles a explosé, et le terme "carte de crédit" recouvre des réalités très différentes.

Ce guide ultime est conçu pour les dirigeants de PME qui veulent reprendre le contrôle. Nous allons décortiquer les différents types de cartes professionnelles, comparer les meilleures solutions du marché, et vous donner une méthode claire pour équiper et piloter vos équipes efficacement, en France comme à l'international.

Avant de comparer les offres, il est crucial de comprendre la différence fondamentale.

| Critère | ✅ Carte de Crédit (à débit différé) | ✅ Carte de Paiement (à débit immédiat) |

|---|---|---|

| Source des Fonds | Ligne de crédit accordée par la banque. Vous empruntez l'argent. | Le solde du compte de votre entreprise. Vous dépensez votre argent. |

| Impact sur la Trésorerie | Les dépenses sont regroupées et prélevées une fois par mois. Offre une avance de trésorerie. | Chaque dépense est débitée en temps réel. Offre un contrôle total du budget. |

| Principal Avantage | Flexibilité de trésorerie, assurances et programmes de points premium. | Contrôle des dépenses en temps réel, couplé à un logiciel de gestion. |

Le marché français des cartes de crédit pour entreprises est principalement animé par des acteurs spécialisés et les grandes banques.

American Express est l'acteur de référence pour les cartes de crédit professionnelles haut de gamme¹.

| Caractéristique | Détails - American Express Business |

|---|---|

| Offres Clés | Carte Business Green, Gold ou Platinum. |

| 💡 Avantage Principal | Programme de points Membership Rewards très puissant, assurances voyage très complètes et services exclusifs (salons d'aéroport, conciergerie). |

| 💰 Cotisation Annuelle | De 85 € HT (Green) à 175 € HT (Gold) et 590 € HT (Platinum). |

| 💸 Frais paiement hors UE | ~2,8% de commission de change. |

La Société Générale propose une gamme de cartes business robustes avec option de débit différé².

| Caractéristique | Détails - Société Générale |

|---|---|

| Offres Clés | Carte Business Mastercard, Carte Business Gold Mastercard. |

| 💡 Avantage Principal | Garanties d'assurance et d'assistance étendues pour les déplacements, intégration directe avec le compte pro SG. |

| 💰 Cotisation Annuelle | Environ 45 € HT (Classique) et 140 € HT (Gold). |

| 💸 Frais paiement hors UE | ~2,70% du montant + une commission fixe par opération. |

L'offre BoursoBank Pro inclut une carte Visa ULTIM qui peut être configurée en débit différé³.

| Caractéristique | Détails - Boursorama (BoursoBank Pro) |

|---|---|

| Offres Clés | Carte Visa ULTIM incluse dans l'offre Pro. |

| 💡 Avantage Principal | Pas de frais sur les paiements en devises (taux de change Visa appliqué), assurances premium. |

| 💰 Cotisation Annuelle | Le coût est celui de l'abonnement au compte (9€ TTC/mois). |

| 💸 Frais retrait hors UE | 1,69% du montant. |

Fortuneo propose des cartes haut de gamme comme la World Elite Mastercard, fonctionnant à débit différé⁴.

| Caractéristique | Détails - Fortuneo |

|---|---|

| Offres Clés | Gold Mastercard, World Elite Mastercard. |

| 💡 Avantage Principal | Gratuité de la carte (sous conditions de revenus/flux), pas de frais sur les paiements et retraits à l'étranger. |

| ⚠️ Inconvénient | N'est pas un compte pro dédié, mais un compte courant pouvant être utilisé pour une activité professionnelle. |

Comme les autres grands réseaux, la Caisse d'Épargne propose des cartes Visa Business à débit différé pour les professionnels⁵.

| Caractéristique | Détails - Caisse d'Épargne |

|---|---|

| Offres Clés | Gamme Visa Business (Classic, Gold). |

| 💡 Avantage Principal | Proximité du réseau d'agences, assurances et plafonds adaptés aux besoins des PME. |

| 💰 Cotisation Annuelle | Variable selon la caisse régionale, mais généralement entre 50 € et 150 € HT. |

| 💸 Frais paiement hors UE | Commission variable (~2,80%) + frais fixes par opération. |

Il est important de noter que les acteurs suivants ne proposent pas de cartes de crédit, mais des cartes de paiement à débit immédiat très performantes pour la gestion des dépenses.

N26 propose une gamme de comptes pour freelances et auto-entrepreneurs avec des cartes Mastercard à débit immédiat⁶.

| Caractéristique | Détails - N26 Business |

|---|---|

| Offres Clés | N26 Business Standard (gratuit), Smart, You, Metal. |

| 💡 Avantage Principal | Pas de frais sur les paiements par carte en devises étrangères, cashback sur les offres payantes. |

| 💰 Cotisation Mensuelle | De 0 € à 16,90 €. |

Revolut Business est une plateforme de gestion financière très puissante, particulièrement pour l'international⁷.

| Caractéristique | Détails - Revolut Business |

|---|---|

| Offres Clés | Gammes pour freelances (gratuit ou payant) et pour entreprises. |

| 💡 Avantage Principal | Capacités multi-devises très avancées, virements internationaux à faible coût, nombreuses intégrations. |

| 💰 Cotisation Mensuelle | De 0 € (Free) à 19 € (Grow) et plus pour les entreprises. |

Une carte de crédit est un outil puissant, mais elle a une faiblesse majeure : les dépenses à l'international. Les PME les plus agiles utilisent les deux.

C'est une question cruciale pour toute PME qui se développe à l'international. Un voyage d'affaires aux États-Unis peut rapidement voir ses coûts exploser à cause des frais bancaires si l'on n'utilise pas la bonne carte.

Imaginons un de vos collaborateurs en déplacement à New York pour une semaine. Ses dépenses s'élèvent à 3 000 $. S'il utilise une carte de crédit professionnelle française classique (en euros), voici les surcoûts probables :

| Type de Frais | Calcul (Estimation) | Surcoût |

|---|---|---|

| Commission de transaction | 2,5% sur 3 000 $ | 💰 75 $ |

| Marge sur le taux de change | 1,5% sur 3 000 $ | 💰 45 $ |

| Coût total des frais bancaires | ⚠️ ~ 120 $ |

Sur un seul voyage, votre entreprise peut perdre plus de 100 € uniquement en frais bancaires, sans compter les éventuels frais de retrait si votre collaborateur a besoin de liquide.

Certaines cartes de crédit haut de gamme, notamment celles des banques en ligne comme Boursorama (Ultim) ou Fortuneo (Gold/World Elite), suppriment la commission sur les paiements à l'étranger. C'est un avantage certain. Cependant, la marge sur le taux de change appliquée par le réseau (Visa, Mastercard) reste le plus souvent présente.

Les cartes American Express sont très bien acceptées aux USA, mais leurs frais de change sont également élevés (autour de 2,8%).

La meilleure solution n'est pas de trouver une seule carte "miracle", mais d'utiliser deux cartes de manière complémentaire.

| Utilisez votre... | Pour... |

|---|---|

| ✅ Carte de crédit PME (Amex, Visa Gold...) | Payer la caution de la voiture de location ou de l'hôtel (qui nécessite une empreinte de "crédit").Bénéficier des assurances voyage premium incluses. |

| ✅ Carte de paiement Wise Business | Payer toutes les autres dépenses (restaurants, taxis, achats...). En ayant préalablement converti des EUR en USD sur votre compte Wise, vous payez directement en dollars, sans aucun frais de transaction ni marge de change. |

Cette approche synergique vous offre le meilleur des deux mondes : la sécurité et les assurances d'une carte de crédit pour les réservations, et les économies massives d'une carte multi-devises pour toutes les dépenses du quotidien

Non, Wise ne propose pas de carte de "crédit" au sens traditionnel. La carte Wise Business est une carte de paiement à débit immédiat, sans ligne de crédit.

Cependant, c'est précisément ce qui en fait le complément parfait à une carte de crédit traditionnelle. Les PME les plus performantes ne choisissent pas l'une ou l'autre ; elles utilisent les deux, chacune pour sa force.

| Utilisez votre... | Pour... |

|---|---|

| ✅ Carte de Crédit (Amex, Visa...) | Gérer le débit différé et optimiser votre trésorerieAccumuler des points sur vos dépenses en eurosBénéficier des assurances premium |

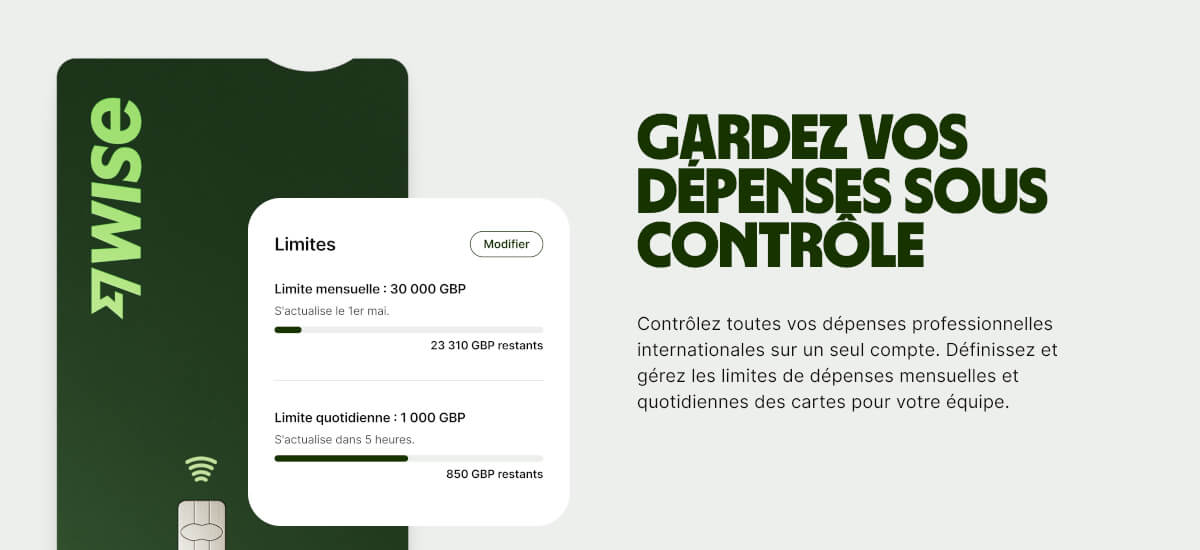

| ✅ Carte de paiement Wise Business | Payer les dépenses à l'international SANS frais de changeContrôler les dépenses des équipes en temps réelObtenir des cartes virtuelles sécurisées |

Pensez à votre carte de crédit comme un outil pour la trésorerie et les avantages, et à la carte Wise Business comme votre outil pour l'optimisation des coûts et les opérations internationales.

Découvrez le compte Wise Business

et sa carte de paiement internationale

La flexibilité de trésorerie. Grâce au débit différé, les dépenses du mois sont prélevées en une seule fois le mois suivant.

Une carte American Express Business est choisie pour son écosystème de services à haute valeur ajoutée. Une carte Visa ou Mastercard Business d'une banque traditionnelle est choisie pour son acceptation universelle.

Il y a deux frais principaux : une commission de transaction hors zone euro (généralement de 2% à 3%) et une marge sur le taux de change appliquée par la banque (1% à 3%).

C'est la stratégie optimale. La carte de crédit sert d'outil de financement à court terme. Une carte de paiement multi-devises comme Wise sert d'outil d'optimisation des coûts, en particulier à l'international.

C'est difficile. Les cartes de crédit traditionnelles sont octroyées sur la base de l'historique financier. Pour une jeune start-up, il est beaucoup plus simple d'opter pour une solution de cartes de paiement sans ligne de crédit.

Oui, les termes sont souvent interchangeables. Une "carte corporate" ou "carte affaires" désigne généralement une carte de crédit destinée aux entreprises.

Sources :

Vérifiées pour la dernière fois le 6 octobre 2025.

*Veuillez consulter les Conditions d'utilisation et la disponibilité du produit pour votre région, ou visitez la page de tarification et des frais de Wise pour obtenir les informations tarifaires les plus récentes.

Cette publication est fournie à des fins d'information générale et ne constitue pas un avis juridique, fiscal ou professionnel de la part de Wise Payments Limited, de ses filiales et de ses sociétés affiliées. Elle n'est pas destinée à remplacer les conseils d'un conseiller financier ou de tout autre professionnel qualifié.

Nous ne faisons aucune déclaration, garantie ou engagement, qu'ils soient exprimés ou implicites, quant à l'exactitude, l'exhaustivité ou l'actualité du contenu de la publication.

En consultant votre balance comptable ou un export de votre logiciel, vous remarquez une ligne qui vous interpelle : un "compte fournisseur débiteur". Un...

Le guide complet pour choisir le meilleur PEA-PME en 2025. Comparez les frais des courtiers (Bourse Direct, Fortuneo...) et optimisez la trésorerie de votre PME

Guide complet sur la vérification d'IBAN pour entreprises et particuliers. Découvrez qui est concerné et comment sécuriser vos virements pro ou perso

Le logiciel de comptabilité intégré Sage vous permet d’accéder à des outils de paie et des systèmes de paiement qui facilitent la gestion de votre entreprise....

Les solutions SaaS (Software as a Service) sont devenues des outils indispensables pour les PME. De la gestion de projets au marketing en passant par la...

Vous souhaitez régler un achat en plusieurs mensualités ou offrir des options de paiement différé sur votre site ? Voici tout ce que vous devez savoir sur le...